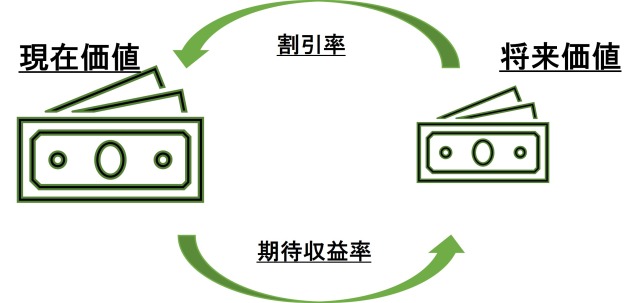

割引率とは、金融商品やお金などの「将来の価値を現在の価値に変換ために用いる「率」」のことです。

利回りを考慮すれば、現在とと将来では通貨の価値が異なるため、「将来における価値が現在どの程度の価値を持つか」を計算する際に利用されます。

ディスカウント・レート (Discount Rate)とも呼ばれます。

通常、年率で「%」(パーセント)が使用されます。

将来価値、現在価値、割引率は、ファイナンスにおいて最も重要な概念です。

これらの関係を簡単に表すと、このようになります。

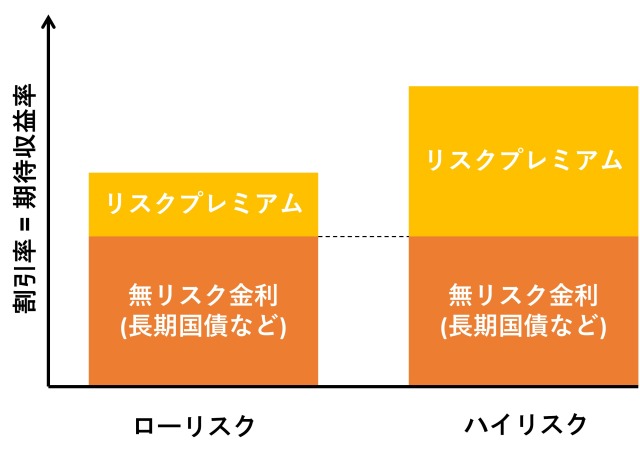

将来価値は、現時点では不確実なものです。この「不確実度」を割引率に反映しています。

不確実な要素が多いと割引率も高くなり、確実な要素が多いと割引率は低くなります。

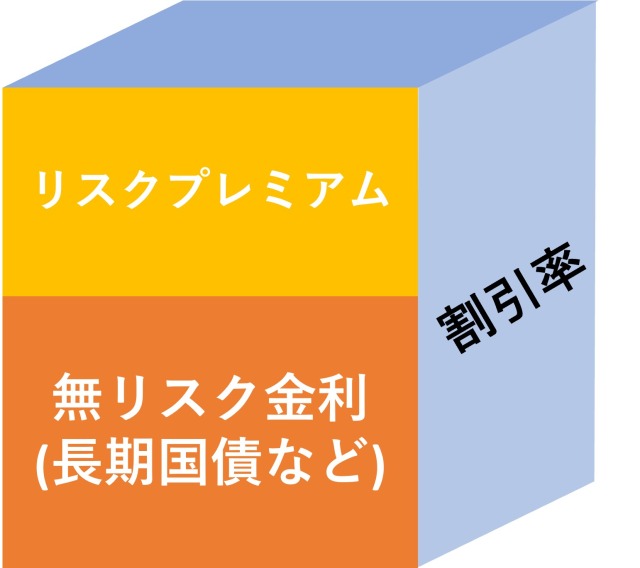

一般的に金融商品の割引率は無リスク金利(リスクを取らない場合の利回り)とリスクプレミアム(リスクを取る場合、それに応じて期待される収益の上乗せ分)から構成されます。

それを表したのが次の図です。

無リスク金利は、10年国債など安全性の高い債券の利回りをベースに利率が決定されます。

リスクプレミアムは一意には決まらず、企業、金融商品、組織の考えるリスクによって変わってきます。

こんなイメージです

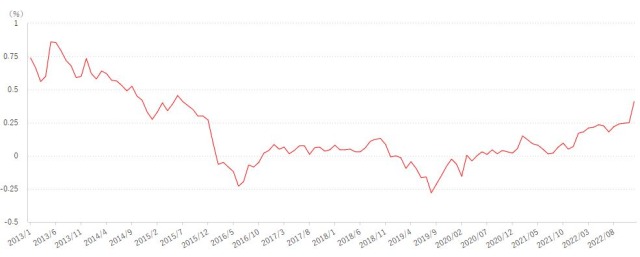

企業が退職金や年金として用意すべき金額(退職給付債務)を算定する場合にも割引率が用いられますが、安全性の高い長期の債券の利回りを基礎として決定されています。

参考までに、2013年1月から2022年12月の10年国債の推移を載せておきます。

計算式

現在価値 (PV : Present Value) と将来価値 (CF : Cash Flow) と割引率 (r : ratio)の関係は、次の式で表されます。

$$PV = \frac{CF}{(1 + r)}$$将来価値は現在価値よりも不確実であるため、その分を将来価値から割り引きます。

それが「割引率」です。

この式から、リスクが高いほど割引率は高くなり、結果として現在価値は小さくなることがわかります。

割引率が正である限り、必ず将来価値は現在価値よりも低くなります。

1年後の1万円よりも、今日の1万円のほうが高価値!!

この計算を繰り返すことで、n年後の将来価値を現在価値に変換する式は次のように導かれます。

$$PV = \frac{CF}{(1 + r)^n}$$複利計算の逆バージョンですね。

具体例

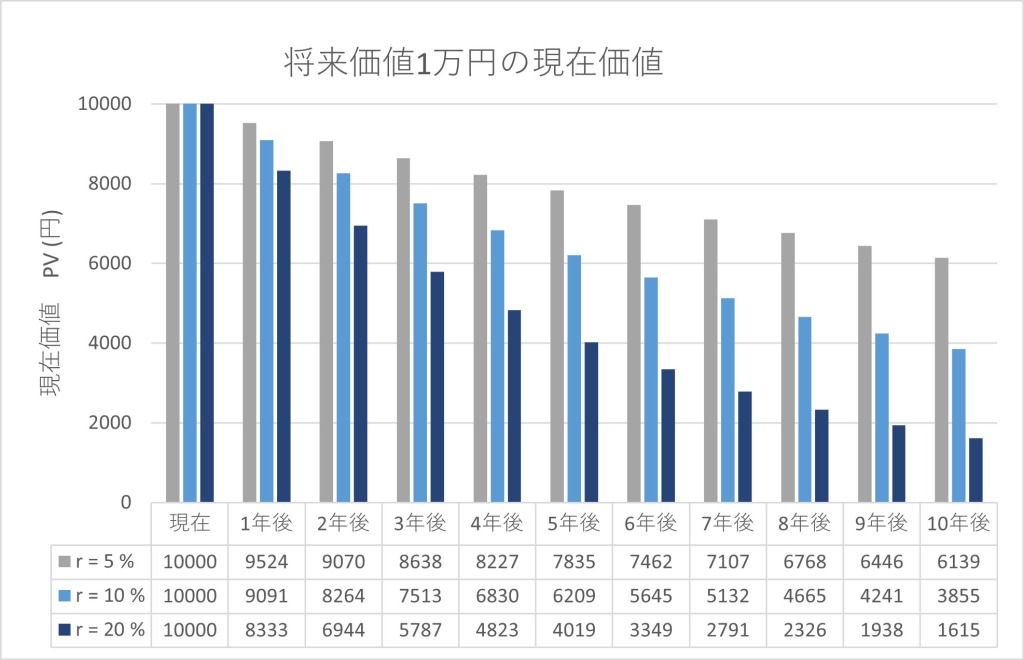

割引率が5%の場合

1年後の1万円の現在価値は、10,000円÷(1+0.05)=9,524円

2年後の1万円の現在価値は、$$10,000円÷(1+0.05)^2=9,070円$$

…

10年後の1万円の現在価値は、$$10,000円÷(1+0.05)^{10}=6,139円$$

となります。

割引率が10%の場合

1年後の1万円の現在価値は、10,000円÷(1+0.1)=9,091円

2年後の1万円の現在価値は、$$10,000円÷(1+0.1)^2=8,264円$$

…

10年後の1万円の現在価値は、$$10,000円÷(1+0.1)^{10}=3,855円$$

となります。

割引率が20%の場合も同様に計算してグラフにしたのが次の図です。

「将来」が先であればあるほど、リスクが高いほど (割引率が高いほど)現在価値は低くなります。

割引率を使用した、事業投資評価の説明はこちら

理解度の確認

技術士二次試験 総合技術管理部門 で出題された択一問題を解き、理解度を確認しましょう。

コメント